To je res politično obarvana izjava. V bistvu je šlo za veliko razvrednotenje bančnih aktiv, se pravi ekonomske vrednosti terjatev oz. posojil, ki so jih imele banke, in to čez mejo, ki je bila potrebna. To je moje mnenje, ki ga lahko utemeljim. V ukrepih za odobritev državne pomoči pri Evropski komisjji je bilo zahtevano, da se sredstva vrednotijo po likvidacijski vrednosti. Mislim, da to takrat ni bilo potrebno, tega ni zahtevala evropska ureditev in da se je to zahtevo neodgovorno implementiralo s premajhnim zavedanjem, kakšne posledice bo takšno vrednotenje imelo pri nadaljnjem upravljanju prenesenih posojil.

Družbo za upravljanje terjatev bank (DUTB) oz. slabo banko je država marca leta 2013 ustanovila zato, da je rešila slovenski bančni sistem in posledično pri teh istih bankah zadolženo slovensko gospodarstvo. Sanacija slovenskih bank je bila izvedena tako, da je slaba banka od državnih bank, od NLB-ja do Abanke in številnih drugih, prevzela terjatve, ki so si jih nakopale z nespametnim kreditiranjem v evforiji tik pred gospodarsko krizo. V zameno za omenjene slabe terjatve, za katere je obstajalo malo možnosti, da bodo kdaj poplačane, so banke dobile finančno injekcijo, ki jih je obdržala pri življenju.

Kdo je glavni krivec za slabo banko? To so slaba posojila in bančna luknja, ki je zazijala. Komercialne banke so tekmovale, katera bo z odobravanjem tveganih posojil predvsem gradbenemu in nepremičninskemu sektorju prva skočila v prepad, regulator Banka Slovenije (BS) in tudi takratne vlade pa so v svoji nadzorni funkciji zaspale in niso delovale proticiklično, da bi zavrle preveliko kreditno ekspanzijo.

Milijarde evrov, ki so ob prenosu terjatev po likvidacijski vrednosti izpuhtele v nič, bodo še dolgo burile duhove, tudi politikov, ki se ravno okoli te vrele kaše vrtijo na preiskovalni komisiji državnega zbora (DZ). Pogosto lahko slišimo, da je šlo za nekakšno zaroto proti Sloveniji, populistično se govori tudi o "ropu stoletja", v bistvu pa je šlo za preprosto razvrednotenje slabih terjatev, kar je bila identična praksa tudi povsod drugod po Evropi, je pojasnil Metod Dragonja, državni sekretar na ministrstvu za finance, pristojen za nadzor DUTB-ja. Napaka pa je bilo razvrednotenje terjatev na likvidacijski vrednosti, sledeč zahtevi Evropske komisije (EK), kar je bilo po njegovem mnenju vseeno pretirano in je za sabo potegnilo celo vrsto negativnih posledic. Omenjeno zahtevo EK-ja smo uveljavili preveč lahkomiselno, je kritičen.

Če si izposodiš milijardo evrov in jo investiraš preveč tvegano oz. nespametno, se ni treba preveč čuditi, če bo kruta realnost potrkala na vrata in ti sporočila, da je vrednost tvojega premoženja, v katerega si investiral, zgolj, na primer, tretjina tega zneska. Kreditodajalec bo še vedno zahteval svojo milijardo plus obresti in krog je sklenjen. Kdo je bolj "kriv", da sta "izpuhteli" dve tretjini vrednosti, kreditojemalci, kreditodajalci ali nadzorni organi, ki so zaspali?

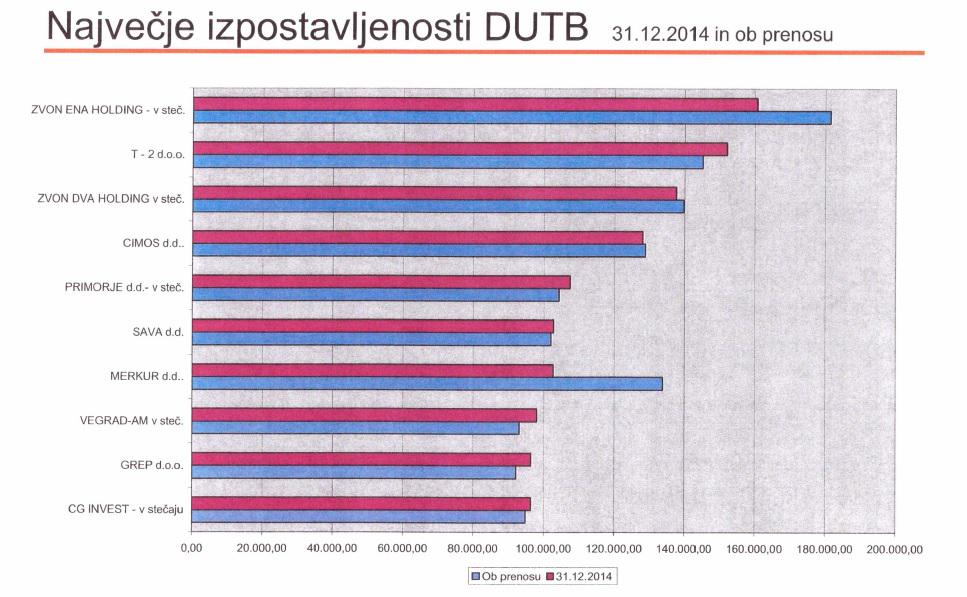

Največji dolžniki zvonovi in T2

"Deset največjih podjetij, ki so bila prenesena na slabo banko, se začnejo z zvonovi in njihovim T2 (Zvon Ena Holding, Zvon Dva Holding, op. a.), sledi gradbeništvo in družbe, kot so Cimos, Merkur in Sava," je naštel Dragonja in ob tem opozoril, da se danes premalo gleda na to, kje so bili takrat problemi, v katerih gospodarskih sektorjih. "Problemi so bili povezani z nerazumno visokim posojanjem predvsem v gradbeništvu in nepremičninskem sektorju. Položaj najbolje razumemo, če pogledamo programe prestrukturiranja bank, ki so bili predloženi Evropski komisiji, pogledamo, kako je bil položaj ocenjen takrat, kakšni ukrepi so bili predvideni, ta celota je koncept slabe banke opredelila," je pojasnil.

Problem institucij, kot so slabe banke, pa je tudi ta, da so izredno izpostavljene korupcijskim tveganjem. Parlamentarno komisijo najbolj zanima, ali so lastniki dolžnikov z odkupom terjatev, nazaj dobili svoje prejšnje premoženje. Pri teh poslih velja etično načelo, da se osnovnim dolžnikom ne daje odpustkov.

Mandat slabi banki je bil podeljen do leta 2022 in takrat, če bo ostalo še kaj terjatev, bodo te prenesene na Slovenski državni holding (SDH), slaba banka pa bo ugasnila. Tako načrtujejo na finančnem ministrstvu, na slabi banki pod vodstvom predsednika upravnega odbora Tomaža Beska (LMŠ) pa so se že pojavile drugačne ideje in so med političnimi strankami že lobirali, da bi slaba banka podaljšala delovanje in ga razširila na področje gradnje nepremičnin, in sicer gradnje stanovanj za najem ter domov za starejše. Te ideje so zdaj z odhodom LMŠ-jeve vlade zamrle. Dragonja je prepričan, da je slaba banka svojo pozitivno zgodovinsko vlogo že opravila predvsem v začetni fazi, ko je preprečila verižno propadanje velikih slovenskih gospodarskih družb takoj na začetku krize, in je najbolj smiselno, da po koncu mandata ugasne.

Dragonja je bil leto dni po sanaciji bank gospodarski minister v vladi Alenke Bratušek, nato državni sekretar na finančnem ministrstvu, potem je vodil projektno podjetje za gradnjo 2. tira (2TDK), v odhajajoči vladi pa je bil znova na finančnem ministrstvu, s katerega se konec meseca poslavlja, saj odhaja v pokoj. Njegova zadnja naloga je bila prav nadzor nad DUTB-jem, t. i. slabo banko, ki bo marca praznovala okroglih sedem let. Pred omenjenimi funkcijami je dolga leta vodil tudi farmacevtsko družbo Lek in NLB-jevo predstavništvo v Moskvi.

Vabljeni k branju intervjuja.

Dilema, ki se vleče vse od začetka DUTB-ja, od ustanovitve bo marca minilo sedem let, je vezana na prenos terjatev. Tudi na preiskovalnih komisijah v parlamentu se stalno vrtijo okoli tega. Skupna bruto vrednost terjatev je bila težka skoraj pet milijard evrov, prenosna vrednost pa je bila znižana na zgolj milijardo in pol. Če pogledate z današnjega vidika, je bila prenosna vrednost primerna?

Najprej moram spomniti, da je prenosno vrednost določila Evropska komisija (EK), v postopku odobritve državne pomoči bankam. Ta prenosna vrednost je bila v primerjavi z drugimi podobnimi institucijami v Evropi najnižja, na ravni tridesetih odstotkov bruto vrednosti terjatev. Deloma to odraža slabo stanje omenjenih posojil oz. portfelja, deloma pa specifičnost položaja, v katerem je takrat bila Slovenija, saj je popolnoma izgubila kredibilnost pri evropskih institucijah. Potem ko smo že dvakrat ali pa trikrat dokapitalizirali banke, je bil delež slabih posojil še vedno zelo visok. Pristop EK-ja je bil, da je treba zagotoviti razbremenitev bilanc bank v zadostni višini, da bodo sposobne normalnega poslovanja za naprej.

No, potegnila, a veste, kako je. Banke so bile upravljane po načelu, da se morajo boriti za tržne deleže. Imeli smo igralca, ki je bil zelo agresiven, ki je šel v dumping v takšni in drugačni obliki, banke pa so bile premalo kritične pri sprejemanju tveganj na trgu.

Se vam zdi, da dandanes kar pozabljamo, v kakšnih nemogočih razmerah smo bili takrat, in je zato z današnje oddaljenosti tako enostavno kritizirati prenosno vrednost?

Absolutno, drži. Takratne okoliščine so bile zelo zahtevne predvsem z vidika sposobnosti države, da se zadolži na finančnih trgih v svetu. Težave je imel državni proračun, banke pa sploh niso imele več dostopa na finančne trge. Niso mogle več refinancirati zapadlih obveznosti, takrat je bil dolg bančnega sektorja do tujine na ravni šest, sedem milijard evrov. Pritisk evropskih institucij je bil delno izveden tudi pod pritiskom takratnih upnikov, ki so se zelo bali, če bodo od bank sploh dobili poplačana posojila, ki so jih dali slovenskim bankam. Danes je položaj obrnjen na glavo, saj ima slovenski bančni sektor neto pozitiven položaj, več denarja je naloženega v tujini, kot pa je zadolženost do tujine.

Rekli ste, da je bila pri nas prenosna vrednost v primerjavi z bruto vrednostjo terjatev najnižja. Mar to pomeni, da so banke pri nas v letih pred krizo najbolj lahkomiselno delile posojila?

Ne bi rekel. Res je, da so bili posojilni standardi zelo znižani in da so se banke predvsem po posameznih sektorjih preveč izpostavile. Velika posojilna ekspanzija se je odrazila tako, da so banke, ob tem ko so lovile tržne deleže, kreditirale zelo neodgovorno. Poudariti velja to, kar se danes lahko zelo jasno pove, in sicer: slabo bančno prakso so v Sloveniji izvajale avstrijske banke, predvsem Hypo Alpe Adria (propade leta 2014, nasledi jo Addiko Bank, op. a.), ki je posojilne standarde najbolj znižala, in kar se tiče stroškov financiranja obrestnih mer, pravzaprav izvajala damping (praksa prodajanja izdelka pod proizvodno ceno, s katero uničiš konkurenco na trgu, op. a.). Ta slika se pri nas najlepše vidi skozi fiasko Hypo Alpe Adrie, ki je bila v Sloveniji in v regiji zelo pomemben igralec.

Rekel bi, kakor za koga. Za davkoplačevalce operacija sigurno ni bila dobičkonosna, ker država s prodajo deležev v bankah ni uspela dobiti povrnjena vložena sredstva. Bivši finančni minister je gledal na to, da so vse te operacije ponovno pognale gospodarsko rast. Poleg direktne primarne kalkulacije imamo vedno tudi posredne širše makroekonomske učinke. Odvisno s katerega zornega kota pogledamo.

Je za sabo potegnila druge banke?

No, potegnila, a veste, kako je. Banke so bile upravljane po načelu, da se morajo bojevati za tržne deleže. Imeli smo igralca, ki je bil zelo agresiven, ki je šel v damping v takšni in drugačni obliki, banke pa so bile premalo kritične pri sprejemanju tveganj na trgu.

Tekma do dna ali pa dirjanje v prepad?

Lahko bi tako rekli.

Kako osebno gledate na politično obarvane izjave, da je pri sanaciji slovenskih bank šlo za rop stoletja?

To je res politično obarvana izjava. V bistvu je šlo za veliko razvrednotenje bančnih aktiv, se pravi ekonomske vrednosti terjatev oz. posojil, ki so jih imele banke, in to prek meje, ki je bila potrebna. To je moje mnenje, ki ga lahko utemeljim. V ukrepih Evropske komisije za odobritev državne pomoči je bilo zahtevano, da se sredstva vrednotijo po likvidacijski vrednosti., Mislim, da to takrat ni bilo potrebno, tega ni zahtevala evropska ureditev, in da se je to zahtevo neodgovorno implementiralo s premajhnim zavedanjem, kakšne posledice bo takšno vrednotenje imelo pri nadaljnjem upravljanju prenesenih posojil.

Je posledica razvrednotenja, z likvidacijsko vrednostjo tudi pretiranega, kot pravite, privatizacija v polnem zamahu?

Seveda. Prišlo je do razvrednotenja premoženja in privatizacije, ki se ni odvijala po poti privatizacije lastniških deležev, ampak skozi odkupe terjatev. Zavedati se je treba, da so upniki, torej lastniki terjatev, pravno vedno v močnejšem položaju kot lastniki.

Privatizacija torej ni potekala optimalno ...

Predvsem je potekala po prenizkih vrednostih. Ko se ponudi takšna priložnost, v igro vstopajo investitorji, ki denar nalagajo v visoko tvegane naložbe. Ni čisto jasno, katere naložbe so dobre oz. koliko so tvegane, a ker je diskont tako velik, se ta tip investitorjev za to odloči. Pri vsaki privatizaciji pa je zelo pomembno oz. najpomembneje, da ne gledamo samo na ceno, ampak na to, kakšnega vlagatelja in novega lastnika dobimo. Ali dobimo dolgoročno naravnanega, odgovornega lastnika? Ali dobimo kratkoročno naravnanega, ki išče zgolj hitre zaslužke v kratkem časovnem obdobju?

Kakšno je ravnotežje med tema dvema tipoma lastnikov v Sloveniji?

Kar se tiče slabe banke in portfeljev, ki so bili preneseni tja, je bilo izrazito vezano na sklade, ki so kratkoročno naravnani. Od tega, kar je slaba banka prodajala, je bilo nekaj primerov tudi dolgoročno naravnanih investitorjev, a to je bila manjšina. Zelo plastično lahko rečem naslednje, čeprav je rahlo pretirano, mislim, da se takratni nosilci niso zavedali ekonomske dimenzije likvidacijske vrednosti. Likvidacijska vrednost pomeni, da vi stroj, ki deluje, ali pa avto, ki normalno vozi, prodate po ceni starega železa. To je problem položaja, ki je takrat nastal. Kako je prišlo do bančne luknje, zaradi katere se je vse to zgodilo? Eno je gotovo neodgovorno posojanje bank, drugo pa je, kar je treba tudi povedati, da so tudi institucije, cel sistem, delali v smeri poglabljanja bančne luknje. Banka Slovenije in takratne vlade so delovale premalo proticiklično. Velike posojilne ekspanzije niso pravočasno zniževali in zadosti učinkovito izvajali nadzorne funkcije.

To so zahtevne institucije povsod po svetu, gre za patologijo bančnega sistema. Tako kot v bolnišnici, v kateri imate patološki oddelek, kjer pristanejo problemi, ki jih ostali oddelki niso znali rešiti. Javnost premalo razume tudi to – veliko so k slabi podobi slabe banke prispevali sami dolžniki skozi svoje kampanje. Vloga slabe banke je, da od dolžnikov izterja denar. Ti postopki so včasih nasilni, izterjava je zahteven in naporen postopek. V teh postopkih je slaba banka velikokrat iztisnila lastnike in pomemben del razloga, zakaj se je parlamentarna preiskava uvedla proti slabi banki, je pritisk razlastninjenih lastnikov.

S tem se ukvarja tudi preiskovalna komisija v državnem zboru, si obetate, da se bo skozi preiskavo kaj novega razkrilo, razčistilo ali ne?

Mislim, da se kaj bistveno novega ne more odkriti. Tudi raziskovalne oddaje, ki so bile na javni televiziji, startajo s stališča, da je šlo za nekakšno zaroto proti Sloveniji. Če pogledate, kako se je državna pomoč bankam odobravala v Sloveniji, se to ni zgodilo čisto nič drugače kot za vrsto drugih držav po Evropi. Evropska komisija je takrat imela posebno delovno skupino v okviru direktorata za konkurenco, ki je bila pristojna za državne pomoči bankam. Naš problem je bila izguba kredibilnosti. Slovenija je v letih od začetka krize leta 2009 do let 2012, 2013 večkrat obljubljala, da bo banke uredila, večkrat jih je dokapitalizirala, potem pa je bila leta 2013 slika v bankah še slabša kot na začetku krize. Sanacija bank je bila nezadostna in prepozna, posledično se je račun za toliko in toliko povečal.

V javnosti pogosto poslušamo očitke, da so se terjatve prodajale močno pod ceno in posledično omogočalo investitorjem, pogosto skladom iz tujine, velikanske dobičke. Kaj menite o tem?

Treba je pogledati od primera do primera. En del premoženja je slaba banka prodala po višjih vrednostih, en del premoženja pa res po praktično likvidacijski vrednosti. Pod to vrednostjo pa se praviloma ne prodaja. Cena, po kateri slaba banka proda svoje premoženje, bodisi terjatve ali lastniške deleže, se orientira po trenutni tržni vrednosti.

Dotakniva se še številk. Koliko terjatev je slaba banka unovčila od ustanovitve marca 2013?

Unovčila jih je za okoli 1,6 milijarde evrov, neunovčenih pa ostaja še za okoli 500 milijonov evrov. A ne smemo samo seštevati prenesenih in unovčenih terjatev, ker so vmes še stroški upravljanja tega premoženja in predvsem stroški financiranja slabe banke, ki so glavni strošek. Slaba banka je prevzela terjatve z dolgom, z izdajo obveznic, na katere je morala plačevati obresti bankam. Projekcija, ki smo jo naredili za celo življenjsko dobo slabe banke do leta 2022, kaže, da bo v tem obdobju slaba banka plačala 230 milijonov evrov obresti, stroški obratovanja oz. upravljanja pa bodo okoli 170 milijonov evrov. Skupaj torej okoli 400 milijonov evrov, kar je mogoče težko razumeti. Stroški financiranja poleg obresti na izdane obveznice vsebujejo tudi nadomestila državi za poroštva. Ko so banke slaba posojila predale DUTB-ju, so nedonosne zelo problematične terjatve zamenjale za netvegane terjatve z visokimi donosi. Slaba posojila so zamenjale za obveznice DUTB-ja z državnim poroštvom. Celo z zelo solidnimi obrestnimi merami, ki so ob prenosu znašala okoli pet odstotkov. Ta operacija je bila za banke v nekem trenutku izredno donosna. Na drugi strani je slaba banka pozneje izvajala refinanciranje izdanih obveznic, da bi se stroški DUTB-ja znižali.

Nekdanji finančni minister Uroš Čufar si je pred preiskovalno komisijo o DUTB-ju drznil trditi, da se ne bo zgolj povrnil denar, ampak se bo celotna operacija sanacije slovenskih bank izkazala za dobičkonosno. Kaj bi rekli na to?

Rekel bi, kakor za koga. Za davkoplačevalce operacija zagotovo ni bila dobičkonosna, ker državi s prodajo deležev v bankah ni uspelo dobiti povrnjeno vloženih sredstev. Nekdanji finančni minister je gledal na to, da so vse te operacije ponovno pognale gospodarsko rast. Poleg neposredne primarne kalkulacije imamo vedno tudi posredne širše makroekonomske učinke. Odvisno, s katerega zornega kota pogledamo. Če pogledamo z vidika DUTB-ja, v katerega je država vložila 200 milijonov kapitala, bo slika jasna, ko bo končal svoj mandat. Vrednost kapitala slabe banke se je, kot kažejo mednarodni računovodski standardi, za zdaj ohranila.

Zelo plastično lahko rečem naslednje, čeprav je rahlo pretirano. Mislim, da se takratni nosilci niso zavedali ekonomske dimenzije likvidacijske vrednosti. Likvidacijska vrednost pomeni, da vi stroj, ki deluje, ali pa avto, ki normalno vozi, prodate po ceni starega železa. To je problem položaja, ki je takrat nastal. Kako je prišlo do bančne luknje, zaradi katere se je vse to zgodilo? Eno je gotovo neodgovorno posojanje bank, drugo pa je, kar je treba tudi povedati, da so tudi institucije, cel sistem, delali v smeri poglabljanja bančne luknje. Banka Slovenije in takratne vlade so delovale premalo proticiklično. Velike posojilne ekspanzije niso pravočasno zniževali in zadosti učinkovito izvajali nadzorne funkcije.

Slaba banka se bliža koncu svojega delovanja, kako dobro je po vaši oceni izpolnila svoj zastavljeni cilj oz. mandat?

Pogledati moramo iz več zornih kotov in v različnih etapah. Prva je obsegala sanacijo bank in prevzem slabih posojil. Delala se je tipično po bančni logiki in v tem delu je slaba banka odigrala kar pozitivno vlogo. Prevzela je vodilno vlogo v velikih finančnih prestrukturiranjih, ki jih poslovne banke same ne bi mogle izvesti. Vodilno vlogo je imela pri prestrukturiranju dolgov Mercatorja čeprav njegova posojila niso bili prenesena na slabo banko. Potem Cimos, Merkur, gre za podjetja, ki bi brez proaktivne slabe banke, težko ostala pri življenju. V tej začetni fazi je bila z vidika normalizacije finančnih trgov in položaja velikih dolžnikov njena vloga pozitivna.

V drugi fazi pa do izraza prihaja uspešnost upravljanja in prodaje premoženja. Po definiciji, kot je postavljen kocept v zakonu, bi morala prodati čisto vse svoje premoženje. Pri SDH-ju (Slovenski državni holding) imamo strategije, odloča se, kaj bo ostalo v državni lasti, kje bo država imela manjšinski vpliv in kaj je na voljo za privatizacijo. Pri slabi banki tega ni, ves portfelj, ki je bil prenesen, je po definiciji na voljo za prodajo.

Ni pa ves prodajljiv ...

Teže prodajljive so predvsem nepremičnine ali pa terjatve, zavarovane s hipotekami na nepremičninah. Značilno za slabe banke tudi drugje po svetu je, da na koncu postanejo nepremičninske družbe. Težje se prodajajo, likvidnost tega premoženja je nižja. Zato so se povezave z nepremičninami delale tudi pri nas.

Kako smiselna je po vašem mnenju ta ideja, da bi DUTB nadaljeval mandat kot nekakšno nepremičninsko podjetje, ki bi skrbelo za zagotovitev najemniških stanovanj in domov za starejše?

Te ideje so izhajale iz tega, da nepremičninsko premoženje na slabi banki ostaja in da se tudi druge oblike premoženja preoblikujejo v nepremičnine. Recimo posojila, ki so zavarovana s hipoteko na nepremičnino, v podjetjih v stečaju. To je usoda vseh takšnih družb, lahko prevzame novo vlogo, a gre za stvar presoje, ali je to smiselno. Te ideje so se pojavile, bile prediskutirane in nato ustavljene. Ministrstvo za finance je bilo bolj naklonjeno temu, da slaba banka konča mandat, kot je bilo predvideno z zakonom.

Najemniških stanovanj in domov za starejše primanjkuje. Bi bila ideja lahko koristna za davkoplačevalce ali gre bolj za to, da DUTB kot institucija išče nov cilj delovanja in s tem smisel obstoja?

Mislim, da gre tu za kombinacijo različnih interesov in potreb. Sama institucija je gotovo zainteresirana, da bi nadaljevala svoje delovanje. Na drugi strani pa imamo potrebe, ki v proračunu niso pokrite iz javnih sredstev v zadostni meri, kot so najemna stanovanja, kar je dediščina politik, ki so se na tem področju vodile zadnjih 20 let ali pa še več. Nekateri vidijo v DUTB-ju potencial, da bi se lahko vlagalo in gradilo najemna stanovanja. To se je zdaj rešilo tako, da je DUTB na Stanovanjski sklad RS prenesel sveženj zazidljivih stavbnih zemljišč, ki so primerna za stanovanjsko gradnjo.

Kaj se bo zgodilo s kapitalom in premoženjem, ki je še na slabi banki, ko bo ta končala mandat?

Predviden je prenos oz. pripojitev k SDH-ju, ki bo nadaljeval dejavnosti upravljanja in odprodaje premoženja. Zakon omogoča, da to naredimo tudi pred letom 2022, če bo obseg premoženja padel pod tričetrtinsko vrednost nastalih obveznosti s prevzemom tega premoženja. Za državo je pomembno, da DUTB znižuje svoj dolg. Slovenija ima presežni javni dolg in k temu prispeva tudi DUTB, ki je imel ob koncu lanskega leta še okoli 540 milijonov evrov dolga.

Predvsem je potekala po prenizkih vrednostih. Ko se ponudi takšna priložnost, v igro vstopajo investitorji, ki denar nalagajo v visoko tvegane naložbe. Ni čisto jasno, katere naložbe so dobre oz. koliko so tvegane, a ker je diskont tako velik, se ta tip investitorjev za to odloči. Pri vsaki privatizaciji pa je zelo pomembno oz. najpomembneje, da ne gledamo samo na ceno, ampak na to, kakšnega vlagatelja in novega lastnika dobimo. Ali dobimo dolgoročno naravnanega, odgovornega lastnika? Ali dobimo kratkoročno naravnanega, ki išče zgolj hitre zaslužke v kratkem časovnem obdobju?

Ko pogledamo to institucijo, že ime je zgovorno – slaba banka, ugotovimo, da je težko vzpostaviti ugled v družbi. Problematične so bile določene poteze zaporednih vodstev DUTB-ja, sledil je zakon ministra Mateja Lahovnika, ki je omejil plače itd. Ali je DUTB v vsem tem času kaj izboljšal svoj ugled, je to sploh mogoče?

Niste omenili ene točke. Ugled DUTB-ja se je vedno zelo zmanjšal, ko so bile izvedene revizije Računskega sodišča, ki je opozorilo na napake. Te so se v javni percepciji dodatno stopnjevale. To so zahtevne institucije povsod po svetu, gre za patologijo bančnega sistema. Tako kot v bolnišnici, v kateri imate patološki oddelek, kjer pristanejo problemi, ki jih ostali oddelki niso znali rešiti. Javnost premalo razume tudi to – veliko so k slabi podobi slabe banke prispevali sami dolžniki skozi svoje kampanje. Vloga slabe banke je, da od dolžnikov izterja denar. Ti postopki so včasih nasilni, izterjava je zahteven in naporen postopek. V teh postopkih je slaba banka velikokrat iztisnila lastnike in pomemben del razloga, zakaj se je parlamentarna preiskava uvedla proti slabi banki, je pritisk razlastninjenih lastnikov prezadolženih družb. Bil sem priča diskusijam v državnem zboru, ko so poslanci diskutirali, kako slaba banka oškoduje delničarje. Tudi pri poslancih je velika stopnja nerazumevanja, kakšno je razmerje med dolžniškim in lastniškim financiranjem. Ko so podjetja čezmerno zadolžena, vlogo ekonomskega lastnika prevzamejo upniki. Vseeno je, ali se tudi pravnoformalno zapišejo v lastništvo ali pa samo kot upnik izvajajo vpliv in odločajo.

Problem institucij, kot so slabe banke, pa je tudi ta, da so izredno izpostavljene korupcijskim tveganjem. Parlamentarno komisijo najbolj zanima, ali so lastniki dolžnikov z odkupom terjatev nazaj dobili svoje prejšnje premoženje. Pri teh poslih velja etično načelo, da se osnovnim dolžnikom ne dajejo odpustki. Odpustka ne dobi tisti, ki je kriv za dolg, z diskontom se pa lahko prodaja tretjemu. Slaba banka mora preverjati, da kupci niso povezani z dolžniki.

Pod črto je torej DUTB, kot ste rekli, svojo pozitivno zgodovinsko nalogo že opravil, ko je preprečil množična propadanja velikih slovenskih gospodarskih družb takoj po nastopu krize, zato je najbolj smiselno, da po letu 2021 ugasne.

Da. S tem se strinjam.

2. sv

2. sv

Komentarji so trenutno privzeto izklopljeni. V nastavitvah si jih lahko omogočite. Za prikaz možnosti nastavitev kliknite na ikono vašega profila v zgornjem desnem kotu zaslona.

Prikaži komentarje