Delniški indeksi so spet blizu rekordom in so nadomestili vse izgube z začetka meseca, ko je trge zajel lažni alarm, da se hitro bliža recesija. Zdaj spet prevladuje prepričanje, da se bo ameriška centralna banka pravočasno odzvala na malce slabše podatke s trga dela in septembra začela zniževati obrestne mere, ki so od lanskega julija na najvišji ravni v zadnjih 23 letih. Tudi Evropska centralna banka je pripravljena, da obrestno mero prihodnji mesec zniža za četrtino odstotne točke. Nižje obrestne mere bi morale v teoriji spodbuditi investicije in s tem pospešiti gospodarsko rast, na delniških trgih pa povečati privlačnost tveganih naložb. Naslednji pomembni preizkus bo v sredo, ko bo četrtletne poslovne rezultate objavila Nvidia, razvijalec čipov, ki osupljivo zvišuje svoj dobiček in velja za nosilca razvoja umetne inteligence. Samo letos so se Nvidiine delnice podražile za skoraj 170 odstotkov! Jasno, da mora Nvidia zadovoljiti visoke apetite, vse drugo bi pomenilo krepak padec delnic. Objava četrtletnih rezultatov je postala že tako pomemben dogodek, kot je v športu Super Bowl.

The time has come, a fact's a fact *

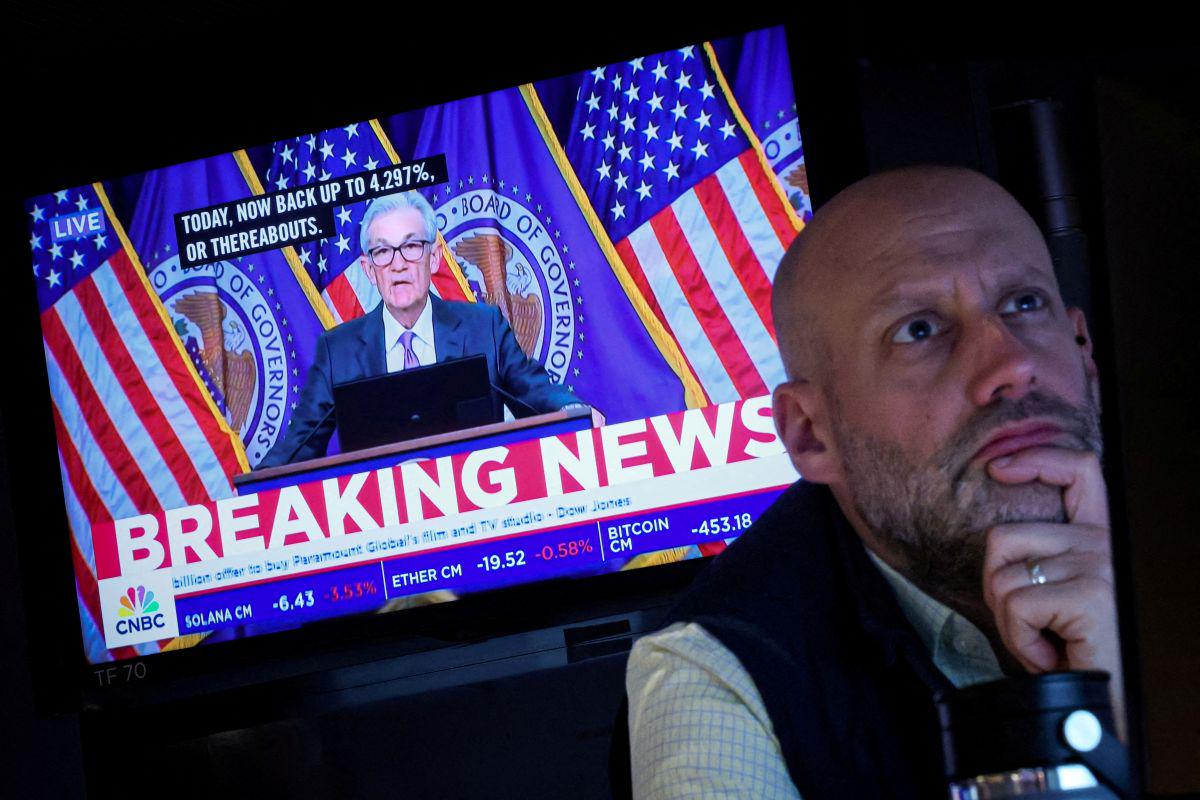

Na rednem letnem simpoziju centralnih bankirjev v idiličnem Jackson Holu je Jerome Powell potrdil večinsko mnenje finančnih trgov, da bo treba spremeniti denarno politiko. Boj z inflacijo je kar uspešen (junijski indeks PCE je bil na letni ravni 2,6-odstoten), tako da se mora Fed zdaj bolj posvetiti še svoji drugi nalogi, ohranjanju skoraj polne zaposlenosti. "Napočil je čas (The time has come ...), da začnejo ZDA nižati obrestne mere. Tveganja višje inflacije so se zmanjšala, povečala pa so se tveganja slabših razmer na trgu dela," je sporočil Powell. Na naslednji seji, ki bo 17. in 18. septembra, je tako skoraj zagotovo pričakovati znižanje obrestne mere Fed funds za 25 ali morda celo 50 bazičnih točk.

Konec leta obresti pri štirih odstotkih?

"Kapitalski trg je končno dočakal Fedovo odločitev o koncu več kot štiri leta trajajoče omejevalne denarne politike, saj, kot je najavil Jerome Powell, ni več razlogov za ohranjanje obrestnih mer na aktualnih ravneh. Razlogi za znižanje obrestnih mer so predvsem v ohlajanju trga dela, ki je v preteklem obdobju predstavljal znatnejši vpliv na rast cen v gospodarstvu. Cene vseh naložbenih razredov so posledično pridobile vrednost. Za nadaljnje trende bo še pomembnejše, v kolikšnem obsegu bo Fed letos porezal obrestno mero. Pričakuje se znižanje v višini 125 bazičnih točk. Analitiki tako temeljno obrestno mero konec leta vidijo na ravni štirih odstotkov. Poleg makroekonomskih kazalnikov bo kratkoročni trend močno pogojen z objavo četrtletnih rezultatov poslovanja Nvidie, ki zadnje leto predstavlja gonilno silo bikovskega trenda in vsesplošne evforije okoli UI-sektorja. Rezultati, objavljeni 28. avgusta po zaprtju borze, lahko stvari postavijo na glavo ali pa podaljšajo obdobje rasti," nam je povedal Branko Železnik (BLK Finance).

Zlato rekordno visoko, bitcoin občutno okreval

V zadnjem tednu so (predvsem na račun visoke petkove rasti) vodilni trije newyorški delniški indeksi pridobili skoraj poldrugi odstotek. Odziv preostalih naložbenih razredov na Powllovo "obljubo", da Fed začenja cikel zniževanja obrestnih mer, je bil prav tako pričakovan. Cene obveznic so se zvišale, njihove zahtevane donosnosti pa znižale. Nafta je šla v petek navzgor, a se izgubi na tedenski ravni ni mogla izogniti. Zlato je teden končalo nad 2500 dolarji za unčo, potem ko je v torek pri 2.531 dolarjih doseglo rekordno vrednost. Dolar še naprej vidno izgublja, v primerjavi z evrom je zdrsnil najnižje v zadnjih 13 mesecih. Močna tedenska rast je uspela bitcoinu, njegova cena (64.500 dolarjev) je že skoraj 30 odstotkov višja kot 5. avgusta. Prilivi v ameriške ETF-sklade na promptno ceno bitcoina so še vedno zavidljivi – letos skupaj za 17,5 milijarde dolarjev.

| PREMIKI V ZADNJEM TEDNU | |

| Dow Jones (New York) | 41.175 točk (+1,3 %) |

| S & P 500 (New York) | 5.634 točk (+1,4 %) |

| NASDAQ (New York) | 17.877 točk (+1,4 %) |

| STOXX 600 (Evropa) | 518 točk (+1,3 %) |

| DAX (Frankfurt) | 18.633 točk (+1,7 %) |

| Nikkei (Tokio) | 38.330 točk (+1,8 %) |

| SBITOP (Ljubljana) | 1.602 točki (+0,6 %) |

| 10-letne slovenske obveznice | zahtevana donosnost: 2,96 % |

| 10-letne ameriške obveznice | zahtevana donosnost: 3,80 % |

| dolarski indeks | 100,7 točke (-1,7 %) |

| EUR/USD | 1,1192 (+1,5 %) |

| EUR/CHF | 0,9488 (-0,6 %) |

| bitcoin | 64.200 USD (+8,0 %) |

| nafta brent | 79,0 USD (-0,8 %) |

| zlato | 2.512 USD (+0,2 %) |

| evribor (šestmesečni; trimesečni) | 3,408 %; 3,541 % |

Ali volilno leto vpliva na Wall Street?

Ker je letos v ZDA volilno leto, je dinamika trgovanja tudi pod vplivom rezultatov javnomnenjskih anket, čeprav se na koncu zdi precej nepomembno, kdo bo zmagal, Kamala Harris ali Donald Trump. Mesečna anketa banke Bank of America med upravljavci skladov je pokazala, da poznavalce bolj skrbijo morebitna recesija in geopolitična zaostrovanja kot pa razplet volitev, čeprav kot eno izmed tveganj navajajo nevarnost, da ista stranka nadzoruje tako Belo hišo kot kongres. Če pogledamo zadnja dva mandata, je imel indeks S & P 500 podobne vzorce: padec pred volitvami in rast takoj po razpletu volitev. Leta 2020 ob zmagi Joeja Bidna je S & P dva meseca pred volitvami drsel navzdol, nato pa v novembru pridobil 10 odstotkov, kar pa je bila tudi posledica napredka pri razvoju cepiva za covid. Zanimivo je, da so se tečaji delnic energetskih podjetij v Bidnovem mandatu odrezali bolje kot v Trumpovem, čeprav je Trump precej bolj naklonjen industriji fosilnih goriv. Na drugi strani so tečaji delnic zelene energije pod Trumpom pridobivali bolj kot v Bidnovem mandatu, čeprav je ta sprejel obsežen sveženj za spodbujanje zelene energije.

* – Napočil je čas, dejstvo je dejstvo (del besedila uspešnice 80. let Beds Are Burning).

2. sv

2. sv

Komentarji so trenutno privzeto izklopljeni. V nastavitvah si jih lahko omogočite. Za prikaz možnosti nastavitev kliknite na ikono vašega profila v zgornjem desnem kotu zaslona.

Prikaži komentarje